中国楼市违约事件正在冲击规模达3万亿美元的财富管理行业,而冲击可能还远没有结束

中融国际信托有限公司的投资产品兑付逾期,显示房地产债务带来的风险正在加大。资产管理公司中植企业集团持有中融信托股份,而前者是中国最大的民营资管公司之一。信托公司对房地产行业的敞口很大这不是一个孤立的案子,中融危机后更多危机可能接踵而来:

-

截至2023年3月,信托行业的资产管理规模为21.2万亿元人民币 (3万亿美元) ,相当于中国贷款总额的9.2%。

-

我们估计,到2022年底,中国信托行业对房地产行业的风险敞口约为2.2万亿元人民币,占总资产的10%。这使得它尤其容易受到房地产市场暴跌的影响。

-

除了直接和间接的房地产债务风险外,还有其他令人担忧的原因。在企业层面,流动性错配和使用集合资金可能会放大和传播潜在风险。

-

最大的危险在于负反馈回路的启动,房地产压力会导致金融体系紧张,破坏信贷扩张并抑制增长,反过来又加剧房地产行业的下滑。

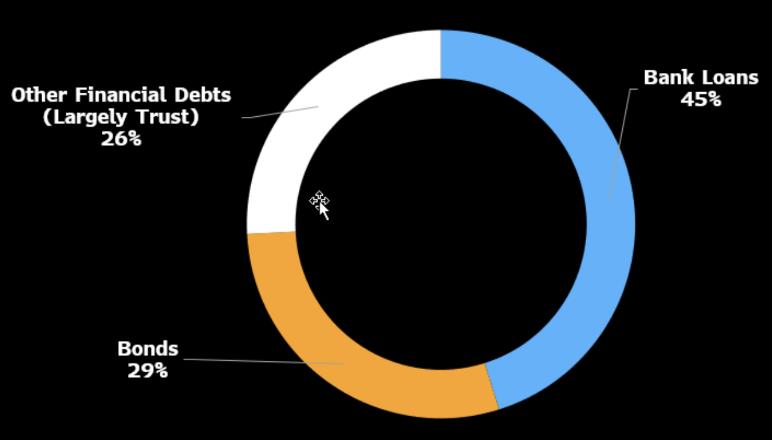

图:信托是中国房地产开发商的重要融资渠道 来源:Bloomberg

一、开发商的信用风险正在蔓延至信托行业

-

根据中国信托业协会的数据,截至2022年底,直0接投向房地产的资金信托余额为1.2万亿元人民币,占信托行业总资产21.1万亿元人民币的5.8%。

-

不过实际上,这个数字应该更大一些,因为信托基金也可能间接投资于房地产行业

-

根据中国央行的吉明 我们估计截至2022年底,房地产开发商通过“非标准融资渠道”获得了7.3万亿元人民币。

-

假设其中30%来自信托公司 (保守估计),这意味着开发商通过信托渠道筹集了2.2万亿元人民币占信托总资产的10%以上。

二、期限错配增加流动性风险

期限错配在信托行业很普遍,而流动性风险可能带来更多麻烦

-

许多信托公司允许投资者进行一年或以下期限的短期投资。一些投资者甚至只持有三个月的投资

-

更短的投资期对投资者有利,这给了他们在市场和预期发生变化时调整头寸的空间,但对于使用融资为长期项目提供资金的发行人来说,这是一个限制,可能成为债务展期时的压力来源。

三、资金池意味着风险可能蔓延

还有另一个可能被低估的重大风险一一许多信托公司可能为不同的产品筹集了混合资金,这种做法称为“资金池”(pooling)。

-

以下是一个例子:一家信托公司可能会使用通过产品B筹集的资金向产品A到期的投资者支付收益之后,它可能会使用通过产品C筹集的资金(未来发行)来支付产品B的投资者。

-

这种做法导致了这些产品之间产生密切联系一一尽管从表面上看,它们应该是独立的。如果一种产品遇到信贷问题,其他两种产品的投资者也可能蒙受损失。

-

中国监管机构在2014年发布的规定中禁止此类操作。但有消息称,这种做法尚未完全消除。