本周全球股市大幅波动,投资者和交易员都在担心美国经济步入衰退,期待美联储能出来为市场做一个「按摩」,或者紧急降息,让市场的恐慌情绪散去。据说,周三,美联储有召开临时会议,讨论了临时降息的问题。

现在,至今没有听到任何美联储会有紧急降息的说法。

这两台呢,来自美国旧金山联储主席戴利的说法是:

过去几个月以来,美国经济增速已经放缓。美国就业市场仍然处于合理的强劲水平。当前并不预计美国就业市场会进一步走软以致表现疲弱。基于就业报告底层数据,仍有更多空间对前景充满信心。美联储不会基于单一数据点做出反应,而是会观察整体数据表现。没有发现或听说有大规模的永久性裁员状况。当前判断就业市场会否继续放缓或恶化,还为时过早。当局面明朗后,美联储将准备好采取对于经济而言必要的行动。在美联储下一次会议之前,还会有更多经济数据出炉。就业与通胀目标上的风险因素当前大致平衡。美联储有必要在未来几个季度内进行政策调整。已确认就业市场增速放缓,不能让就业继续过度失速。美国经济仍有动能,需要确保能够维持现有势头。

我们知道,美联储的利率决策或说货币政策,主要有两个作用,一个是稳定通胀,一个是充分就业。

当然,在市场遭遇特殊的金融风暴或者经济衰退的信号明显的情况下,美联储会紧急进行干预。即使现在真的步入经济衰退,美联储还是有很多筹码的,毕竟利率在5-5.25%,有很多空间可以调降。

对于,美联储对市场波动的淡定,沃顿商学院Jermey Siegel 教授在接受CNBC的采访时候批评美联储无动于衷。他建议8月紧急降息75个基点,然后再9月再降75个基点。他说,「这是最小幅度的调降,现在联邦基准利率应该在3.5-4%,可是在6月议息会议,美联储说,在通胀降到2%和失业率4.2%的时候,联邦基准利率应该在2.8%。可是,上周失业率已经到了4.3%,通胀目标也快接近90%了;可是我们联邦基准利率无动于衷,这毫无道理的」(现在,联邦基金利率是5%-5.25%)」

Jermey Siegel教授提到了糟糕的失业率。我们知道,包括美联储也知道,7月失业率从4.1%陡增到4.3%,有德州飓风的特俗因素,也有新移民增加的因素。

别忘了,现在是大选年,就算失业率很高,拜登政府会为了选举有更高的支持率,也会扩大政府部门的岗位或者做一些财政刺激,暂时降低失业率不是问题。

虽然,失业率上升均值已经触发了萨姆法则,但是,"萨姆法则”的提出者萨姆教授最近表示:「美国就业市场变了,萨姆规则作为“衰退指标”已失效。」美联储主席鲍威尔也表示,这是其中一个规则而已,我们已经关注了,还有很多因素要考虑。而最新的经济数据,应证了美国经济并没有开始变得很糟糕,例如,最新的美国7月ISM的服务业PMI以及7月Markit服务业PMI,都在枯荣线以上,摆脱了萎缩的预期。

高盛CEO Solomon也发声表示,美国股市近期的回调可能仍是健康的。他认为美国经济没有衰退风险,预计美联储将避免采取紧急降息行动。

Solomon说,“根据我们现在看到的经济数据和美联储的信息,我认为我们可能会在秋季看到降息一到两次。”,这种说法,和Fed watch上的预期9月降50个基点概率有所提高是一致的。

对于市场大幅波动,芝加哥联储主席古尔斯比发声安抚市场表示,「美联储的职责不是对一个月的就业数据做出反应,美联储的政策任务与股市无关。」

当被问及紧急降息时,他表示,包括加息和降息在内的选项一直放在台面上;

旧金山联储主席戴利指出,她对9月降息持开放态度,目前未看到就业恶化,7月的就业报告反映出临时裁员和飓风影响,如果仅关注一个点的数据那会容易出错。

也就是说,这次全球股市的重挫,美联储认为是市场过于悲观了,没有必要出手干预。

但是,日本央行则是很快投降了。

8月7日,日本央行副行长内田真一在日本北海道函馆市出席金融经济座谈会时表示,「在金融和资本市场不稳定的情况下,不会进行加息操作。近期日本国内外金融资本市场发生剧烈波动。对于剧烈波动对经济和物价产生的影响,将抱有极高的紧张感进行观察,并采取适当措施应对,持续目前水准的金融缓和政策是有必要的。」

内田发言之后,日本股市剧烈反弹,较上一日收盘,日经225指数一度上涨超过1100点。东京外汇市场上日元汇率大幅回落,一度跌破1美元兑换147日元。

日本央行行长的讲话,基本上给全球紧张金融市场解围了。

其实,日元走强,对于日本的消费者来说是好事儿,但是对日本的海外企业却是重大利空。这些企业赚的是美元,要回来结算,在汇率上就要吃亏了。同样,对于那些日本的出口企业,比如汽车制造商和半导体企业,日元走强,商品出口竞争的优势就没了,像一些日本汽车在出口方面,本来就面临价格挑战。

有意思的是,以往的日本加息都会带来国际金融的风暴。在2000年的8月,日本加了25个基点,带崩了纳斯达克。第二次是2006年~2007年两轮25个基点的加息,在第二轮加息当月(2007年2月),就带崩亚洲股市,到年底,次贷风暴接踵而至,美股也崩了。感觉一切的风暴眼就在日本的加息动作。

上周日本央行的加息和缩表的干预,打击了日元套息交易者,同时也造成了流动性的冲击。

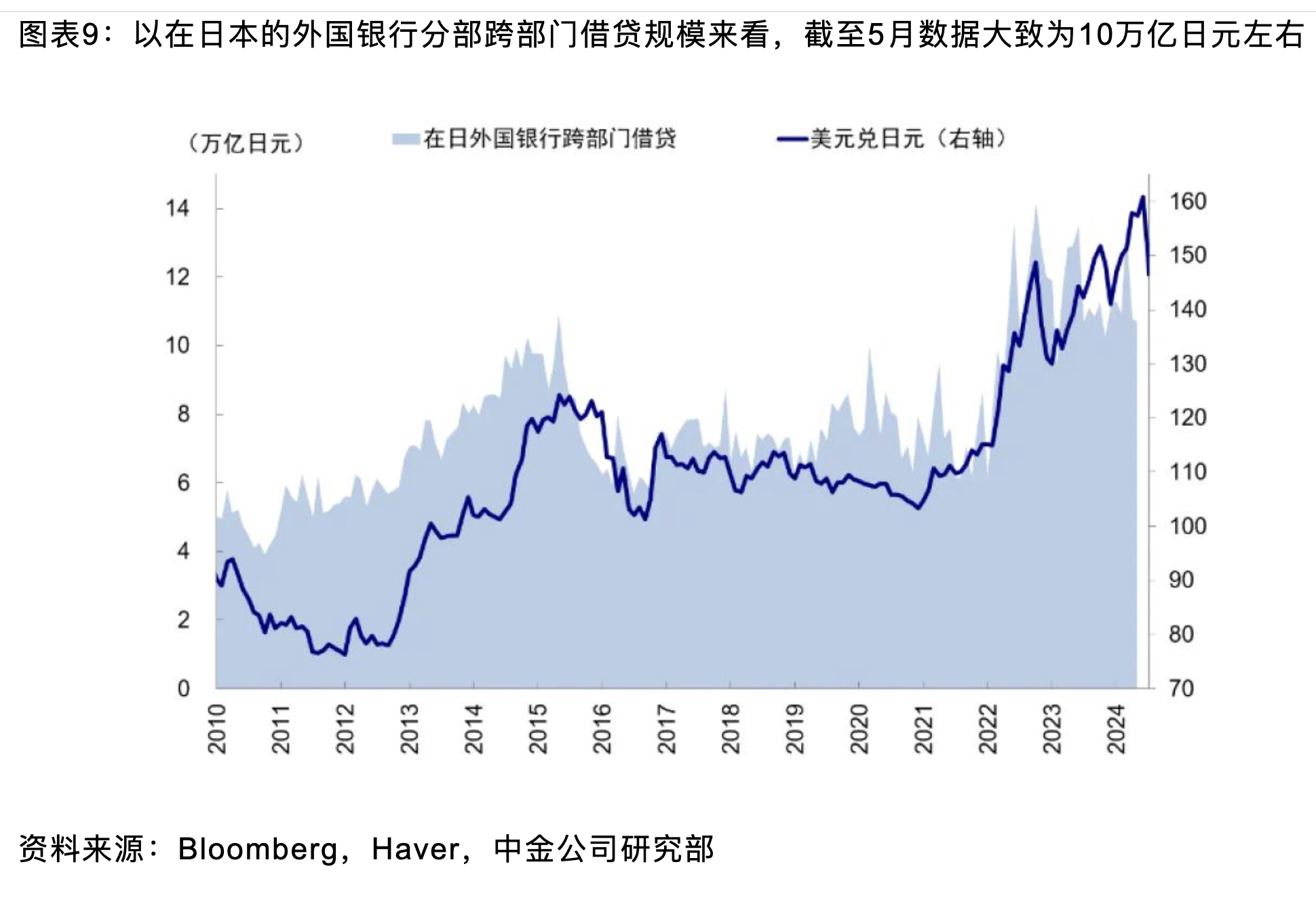

我们以在日本的外国银行分部跨部门借贷规模来看,截至5月数据大致为10.7万亿日元左右,以国际结算银行的统计,从日本借出以日元计价的跨境债务规模衡量,大致为1万亿美元左右。这其中多少用于套息交易?而且套息交易都是上杠杆的,日元大幅上涨,清算规模显然是海啸级别的。

美股经过半年的涨幅后,很多科技股价格创新高,都有纠正的需要,所谓高处不胜寒。大家都知道音乐随时会停,任何利空都可能产生蝴蝶效应。更何况,日元升息这样的大动作。

而且,令全球股市恐慌的另外两个因素,一个是中东冲突的升级,另一个是巴菲特减持一半的苹果。巴菲特抱着大量的现金仓位在手,不投入股市,甚至不抄底,不免让人怀疑,股市是否到了最高点?当然,按照巴菲特的指数,也就是股市市值除以GDP,超过100以上就是高危了,现在美股都到180%了。

不过,巴菲特指数也有局限性,因为美股的权重企业,都是跨国公司,除以GDP国内生产总值,这种计算似乎不大合理。也有人说,巴菲特此前押美债借日元抄底日股,保持大量现金在手,也出于是担心日元过快的升值带来的风险。

对于后市,并不是大家都如巴菲特那样保守,大量减持科技股,台积电,苹果。根据高盛(主经纪业务部门数据,就在全球市场动荡不安之际,对冲基金抄底买入了科技股。

对冲基金研究公司PivotalPath的首席执行官Jonathan Caplis表示, “许多对冲基金将抛售视为买入机会,”“与我们交谈过的大多数基金经理都认为当前市场下跌是短期的、受市场情绪驱动的,并非是涉及上市公司或美国经济基本面的长期问题。”

周三,没有看到任何美联储宽松的消息,而且美联储隔夜逆回购使用量跌破3000亿美元大关,流动性已经亮红灯,美股三大指数集体收跌,其中纳指跌幅到了1.05%,热门科技股多数下跌,英伟达跌超5%,跌破100美元心理关口,特斯拉跌超4%。

离9月预期的降息还有一个多月,美股已经风雨飘摇,接下来会怎么走?确实让每个投资者和交易员忧心忡忡。