咱们今天来聊聊那些在股市里特别火的平台经济公司,比如美团、快手和拼多多,它们最近都公布了2024年二季度及半年度业绩报告。

从业绩表现来看,拼多多无论收入和盈利增长,还是盈利能力上,都比美团和快手强,但股价却涨不上去。

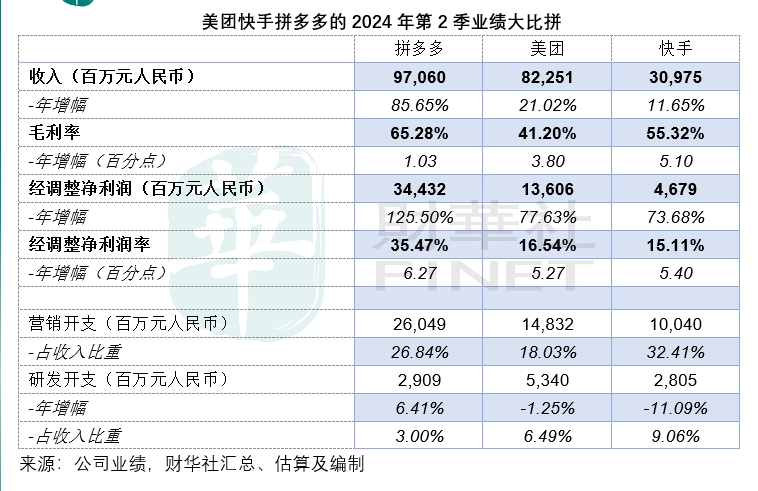

2024年第2季,拼多多的收入按年增长85.65%,至970.60亿元(单位人民币,下同),增幅高于美团的21.02%和快手的11.65%。

扣除非持续性项目后的经调整净利润,拼多多季度收益按年增长125.50%,至344.32亿元,而美团则按年增长77.63%,至136.06亿元,快手按年增长73.68%,至46.79亿元,拼多多优胜。

从利润率来看,拼多多的2024年第2季毛利率高达65.28%,也高于美团的41.20%和快手的55.32%。

另外,拼多多第2季经调整净利润率高达35.47%,高于美团的16.54%和快手的15.11%。 仍以拼多多优胜。

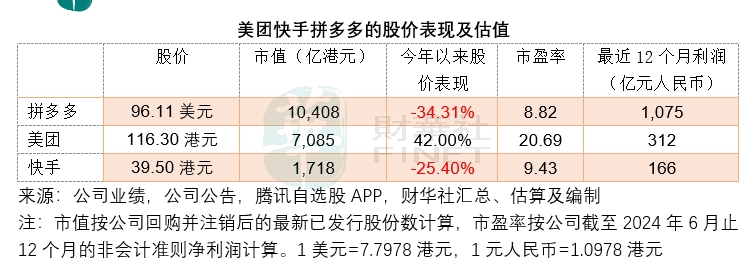

然而,不论从今年以来的股价表现还是估值表现来看,拼多多都不如美团。

今年以来美团的股价累计上涨42.00%,市盈率更达到20.69倍,相比之下,拼多多今年以来的股价累计下挫34.31%,市盈率也只有单位数。

这就让人好奇了,为啥拼多多赚钱能力和估值会有这么大的差别呢? 这背后的估值逻辑又该如何理解呢?

我们认为,影响它们估值的因素应至少包括:1)增长前景; 2)护城河。

颠覆行业,美团已修筑护城河

在餐饮线下市场仍在复苏之际,线上外卖巨头美团的配送收入持续攀升。

以火锅连锁店海底捞为例,2024年第2季餐厅经营收入按年增长13.82%,而外卖业务收入的增幅则高达23.31%,外卖业务2024年第2季贡献占海底捞总收入的比重由上年同期的2.5%,进一步上升至2.7%。

如此可见,疫情过后消费者的外卖习惯已形成,作为领先的国内外卖企业、拥有最庞大的外卖就业人数,美团无疑最得益。

除了外卖之外,美团的卖菜业务也渐渐得到消费者欢心。

在线下超市陷入适者生存的行业大调整之际,美团优选的运营效率有所提升,而小象超市在商品、运营和履约方面也见显著改善。 包括这两项业务在内的美团新业务分部,于2024年第2季收入同比增长28.7%,至216亿元,分部亏损同比收窄74.7%,至13亿元。

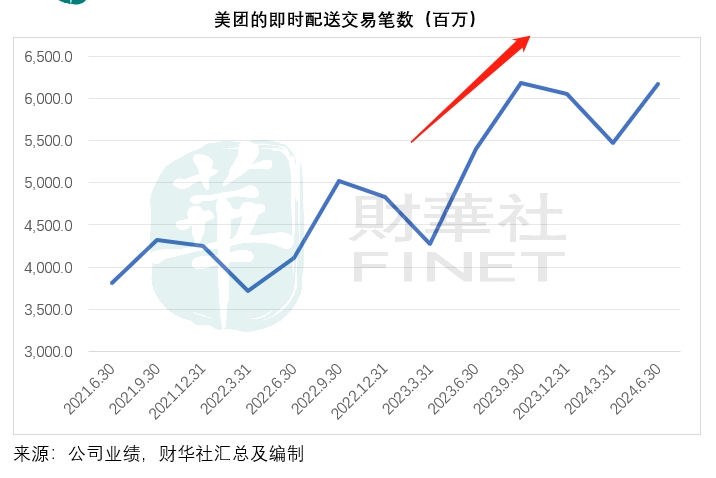

2024年第2季,美团的即时配送交易笔数按年增长14.20%,至61.67亿,见下图,在疫情过后的2023年呈大幅攀升的姿态。

见下图,美团的配送服务和佣金收入也持续攀升。

需要注意的是,美团的业务模式却不易复制,首先得有庞大的外卖人员,这就阻隔了一大批资金不足的竞争对手。

即便有财大气粗的金主,通过烧钱及渠道优势聘请到足够的外卖人员送餐,但后续成本投入及运营能力非一蹴而就,想要复制更是难上加难。

2024年上半年,美团的配送服务收入按年增长12.99%,至440.86亿元,而配送相关成本则按年上升19.18%,至480.35亿元,也就是说,配送成本比配送服务收入还要高得多。

2024年上半年,美团的配送相关成本相当于配送服务收入的108.96%,也就是说,如果单是提供配送服务的话,美团的外卖小哥每配送一单,美团就要亏8.96%。 但是,美团通过大数据的优势,为商家提供精准营销,还能收取交易佣金,与这些总收入一比,配送相关成本就变得没那么高了,同期,配送相关成本仅相当于美团总收入的30.89%。

显然,光靠外卖小哥单一的送餐服务肯定是赚不到大钱的,还得靠先进的系统来帮忙。 把外卖、到店、跑腿、订餐、点餐、付账等一系列服务打包到一个平台上,向商家收点佣金,再提供在线营销服务费,通过这个平台还能推广其他新业务,这样才能真正实现规模化发展,并赚取相关服务费。

与美图不同,拼多多和快手主要赚钱的生意是从事电商业务。 简单来说,就是撮合买卖双方交易,并收取佣金和平台费。

这样模式产生的收益要比美团高得多,而且不用支付外卖骑手的成本。 但是,这也导致它们所面对的竞争要比美团激烈得多。 在电商赛道,它们面对资源和渠道都相当理想的抖音、阿里巴巴和京东的竞争,导致它们的前景更难以捉摸。

拼多多利润增长要下高速?

拼多多2024年第2季业绩发布会上,管理层的焦虑迅速传达到市场,拖累拼多多的股价在公布季度业绩后大跌。 管理层特别强调,其盈利增长放缓将无可避免。

这意味着拼多多低价为王吸引的流量红利或已见顶。 接下来需要的高质量增长,预示着高昂的投入,这将拖累拼多多未来的业绩。

另一边厢,不久之前转做电商的快手,电商业务增长十分强劲,2024年电商交易总额按年增长38.86%,至3,052.53亿元,目前短视频电商平台的赛道异常拥挤,其竞争对手包括抖音、腾讯的视频号、小红书等,而在电商领域则包括拼多多、京东、阿里巴巴等。

在电商领域,天猫、京东和拼多多主要采用货架电商,即以商城搜索为主,而抖音则属于兴趣电商,多以视频直播为载体。 当然,这个分类并非绝对,天猫、京东和拼多多也有视频直播,而抖音也有自己的抖音商城,只是在资源分配和竞争力方面,它们都有各自的细分优势。

快手提出了泛货架,就是将推荐、商城、搜索和店铺等多个场景整合在一起,不需要依赖直播,与直播相辅相成,这其实与其他电商平台的发展战略——直播加货架,数据与算法精准营销的概念如出一辙。 2024年第2季,快手泛货架的GMV占总GMV比重在25%以上,不过仍低于抖音的30%以上。

从这个角度来看,快手和拼多多与其他电商之间的混战更加复杂和激烈,对比之下,已几乎垄断整个外卖市场的美团这边要清净许多,这也是美团的估值领先的原因。

总结

由于行内竞争激烈,而且竞争带来了行业的不断演变,长远而言,快手与拼多多的利润高增长能否持续或具有较大的不确定性,而美团在外卖业务方面已拥有成熟的体系,与其现有的其他业务融为一体,起到互相协调的作用,而且外卖业务的高投入成为进入行业的高门槛,在外卖业务持续增长的同时,美团的新业务亏损情况正在好转,或许能为其核心业务锦上添花, 这正是其高出的价值所在。